Suite aux placements financiers dont nous avons parlé ces derniers mois sur le blog, beaucoup se posent la question de comment déclarer tout cela sur sa déclaration d'impôts sur le revenu. Et c'est légitime. Comme la période des déclarations d'impôt a démarré, je vous propose de faire un peu le point sur les éléments à compléter.

Date limite pour la déclaration d'impôt sur le revenu

Pour ceux qui utilisent encore la déclaration papier, sachez que la date limite d'envoi de votre déclaration est fixée au jeudi 19 mai, le cachet de la poste faisant foi. Il n'y a donc pas de temps à perdre ! Heureusement, la majorité des gens aujourd'hui doivent passer par la déclaration en ligne, qui elle bénéficie de dates plus longues, différentes selon la zone où vous habitez:

| Vous résidez | La date limite de déclaration d'impôt en ligne est le |

| Zone 1: départements du 01 au 19 | 24 mai 2022 à 23h59 |

| Zone 2: départements du 20 au 54 | 31 mai 2022 à 23h59 |

| Zone 3: départements du 55 au 974/976 | 8 juin 2022 à 23h59 |

Même si aujourd'hui nous avons le prélèvement à la source pour payer l'impôt sur le revenu, la déclaration d'impôt est obligatoire, et tout manquement pourra être soumis à des pénalités. Il est donc important de déposer votre déclaration dans les temps.

Déclaration des comptes à l'étranger

Si l'administration fiscale a connaissance automatiquement des différents comptes que vous possédez en France, ce n'est pas le cas pour les comptes situés à l'étranger. Et ce type de compte se multiplie aujourd'hui, notamment via les néo banques, souvent situées à l'étranger. N26, ou Revolut, sont deux exemples. Ainsi, la déclaration de comptes à l'étranger est obligatoire depuis 1989. Mais depuis 2019 cette déclaration concerne également les comptes d'actifs numériques, autrement dit les comptes de cryptomonnaie. Et oui, même si elles sont souvent vues d'un mauvais oeil par beaucoup d'hommes (et femmes) politiques, on ne va tout de même pas se priver de ponctionner une belle taxe dessus…

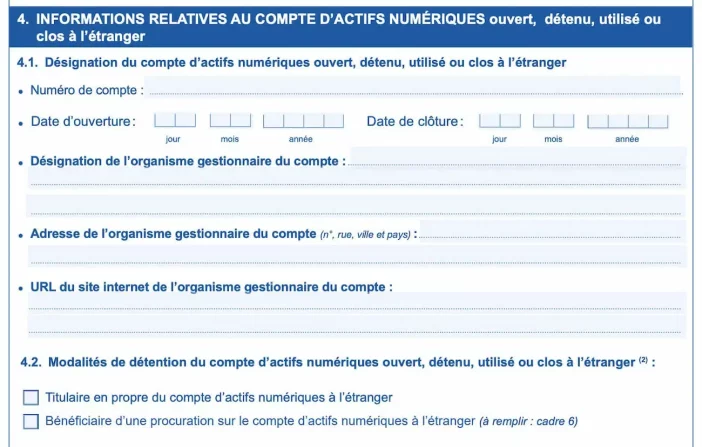

Tout compte étranger ouvert, utilisé, ou clos durant l'année précédente doit donc être déclaré sur le formulaire Cerfa n°3916, et Cerfa n°3916-bis pour les comptes d'actifs numériques. Il est nécessaire de compléter autant de formulaires que de comptes ouverts, utilisés, ou clos durant l'année précédente. Oui, ca peut vite faire quelques pages…

Tous les comptes d'exchanges type Binance, FTX, Kraken, etc. doivent être déclarés, même s'il n'y a pas de fonds dessus. En revanche, les exchanges décentralisés (type PancakeSwap, Uniswap ou SushiSwap par exemple) ne sont pas concernés, car il s'agit d'opérations entre utilisateurs. Au strict sens du texte, il ne s'agit donc pas de comptes et n'entrent pas dans le cadre de la loi. Les portefeuilles type Ledger ou Metamask ne sont pas non plus à déclarer, car il ne s'agit pas de comptes en tant que tels, et n'ont pas de domiciliation à proprement parler. En tout cas pour le moment.

Pour la déclaration, nous parlons bien ici de comptes étrangers: les comptes CryptoSimple, BitStack, Just Mining, Feel Mining, ou Mon Petit Placement sont des sociétés françaises, il n'est donc pas nécessaire de les déclarer. De même, StackinSat, en plus d'être un société française, ne stocke pas nos Bitcoin, et n'est donc pas concernée par cette déclaration. Curve est une société étrangère, mais n'est pas un compte en soi, puisqu'il ne s'agit que d'une carte intermédiaire débitant les cartes enregistrées.

Cette déclaration se fait en même temps que votre déclaration d'impôts sur le revenu habituelle. C'est lors de la 3e étape de la déclaration de vos revenus, qu'une fenêtre « Déclarations annexes » s'affiche. C'est ici que vous devez cocher le formulaire 3916-bis pour pouvoir ensuite le remplir et déclarer vos comptes d'actifs numériques ouverts à l'étranger.

Continuez le processus de déclaration de vos revenus, puis cochez la case « Comptes ouverts, détenus, utilisés ou clos à l'étranger », qui porte l'identifiant « 8UU ». Vous êtes ensuite redirigés vers la déclaration annexe correspondante aux formulaires 3916-bis.

Tout compte étranger non déclaré est passible d'une amende de 750€, réduite à 125€ s'il s'agit d'une erreur ou d'une omission (avec un plafond de 10 000€). Attention, cette amende est doublée si le compte en question dépassait les 50 000€ au cours de l'année (même une seule journée).

Vous devrez indiquer le nombre de comptes à déclarer, puis pour chaque compte, le type. S'il s'agit de cryptomonnaies, il s'agira donc d'un compte d'actifs numériques.

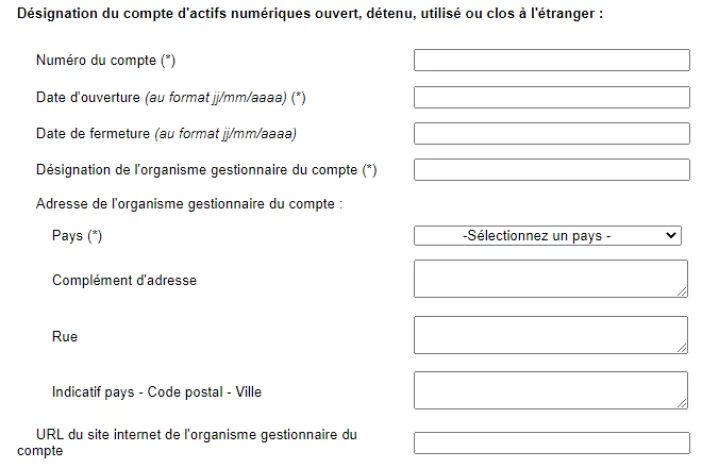

Toutes ces informations doivent être complétées:

- Numéro du compte: désigne votre numéro d'identification sur la plateforme, généralement disponible sur le tableau de bord de votre profil. Si la plateforme ne vous a pas attribué un identifiant unique, vous pouvez renseigner votre adresse mail utilisée pour créer le compte

- Date d'ouverture: référez-vous au mail reçu lors de l'ouverture de votre compte pour la retrouver

- Désignation de l'organisme gestionnaire du compte: nom de l'entreprise auquel la plateforme appartient

- URL du site Internet: l'URL du site Internet de l'exchange (page d'accueil)

Si le fait de devoir compléter un formulaire par compte est déjà fastidieux, la recherche de ces informations pour chaque société l'est tout autant. Je vous ai donc regroupé les adresses des quelques services dont nous avons parlé ici:

| Akt.io Automata Pay Europe Ltd Unit 3d North Point House North Point Business Park New Mallow Road Cork, Co. Cork Irlande (Source : Page d'accueil d'Akt.io) | Binance Binance Europe Services Limited 14 East, Level 5B, Triq Tas-Sliema Gzira, GZR 1639 Malte (Source : Page Binance de Dun & Bradstreet) |

| BlockFi BlockFi Trading LLC 201 Montgomery St. Suite 263 Jersey City, NJ 07302 États-Unis (Source : Page de BlockFi Trading sur NMLS Consumer Access) | Celsius Celsius EU UAB Gedimino pr. 20 Vilnius 01103 Lithuanie (Source : Page « Contact » de Celsius) |

| Coinbase / Coinbase Pro Coinbase Europe Limited 70 Sir John Rogerson’s Quay Dublin D02 R296 Irlande (Source : Page des mentions légales de Coinbase) | Crypto.com Foris DAX MT Limited Level 7, Spinola Park, Triq Mikiel Ang Borg St. Julian's SPK 1000, Malte (Source : Page Privacy de Crypto.com) |

| FTX FTX Trading LTD Lower Factory Road St. John's Antigua Antigua-et-Barbuda (Source : Demande au support de FTX sur Telegram) | Kraken Payward Ltd 6th Floor One London Wall London, EC2Y 5EB Royaume-Uni |

| KuCoin Vistra Corporate Services Centre Suite 23, 1er étage, Eden Plaza, Eden Island, Mahé République des Seychelles (Source : Demande au support de KuCoin) | Nexo Nexo AG 15 Grafenaustrasse 6300 Zug Suisse (Source : Page de Nexo sur Craft.co) |

| SwissBorg SBorg SA 8 rue du Grand-Chêne 1003 Lausanne Suisse (Source : Page d'accueil de SwissBorg) | Uphold Uphold Lithuania UAB Upes g. 23-1 Vilnius, Lituanie (Source : Page d'accueil de Uphold) |

| YouHolder YouHolder Arch Makariou III, 172 Melford Tower 3027 Limassol Chypre (Source : Page LinkedIn de YouHolder) | Yield App YieldApp Harju Maakond, Tallinn, Nomme Linnaosa Rannaku pst 12, 10917 Estonie (Source : Page « Privacy Policy » de Yield App) |

| Yieldnodes Flat A, 15/F, Hillier Commercial Bldg, 65-67 Bonham Strand East, Sheung Wan, Hong Kong (Source: Page d'accueil de Yieldnodes) | Midas MDF AG Felsenstrasse 62 8832 Wollerau Suisse (Source: Enregistrement de la société) |

Déclarer ses bénéfices et plus values

La déclaration des différents comptes étrangers est une première étape. Ensuite, il faut déclarer vos bénéfices et plus values pour payer les impôts. Attention, vous n'êtes redevable que si vous avez converti des cryptomonnaies en euros (ce qu'on appelle monnaie fiat) et que vous avez réalisé une plus value dessus. Si comme moi vous conservez toutes vos crypto telles quelles, pour vous constituer un capital que vous débloquerez plus tard, vous n'aurez rien à payer.

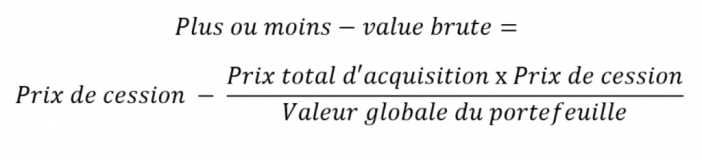

Par exemple j'ai acheté pour 1000€ de Bitcoin en mars 2019, qui valaient 30 000€ en novembre 2021. J'en ai revendu pour 15 000€. J'ai donc 15 000 – (1000 x 15 000) / 30 000 = 14 500€ de plus value, imposés à la flat tax de 30%, il y aura donc 4350€ d'impôts à payer sur cette plus value. Oui, ca pique ! Mais il vous reste 10 150€ nets (sans compter les 15 000€ qui n'ont pas été encore sortis, qui subiront la même imposition quand vous les transformerez en euros).

Si la formule est relativement simple, en pratique cela peut s'avérer un peu complexe si vous avez eu beaucoup de transactions, puisqu'il faudra l'appliquer pour chaque transaction. Et ce sera cette fois sur le formulaire Cerfa N°2086: si une plus-value a été réalisée sur la période, celle-ci doit être reportée dans la case 3AN du formulaire 2042-C. Dans le cas d’une moins-value, c’est sur la case 3BN qu’il faut l’indiquer.

Heureusement, sur les services que nous avons évoqués ces derniers mois, si vous vous êtes contentés de déposer des cryptomonnaies pour toucher des intérêts dessus, les transactions doivent être relativement limitées. Pour vous aider, vous pouvez aussi utiliser ce calculateur.

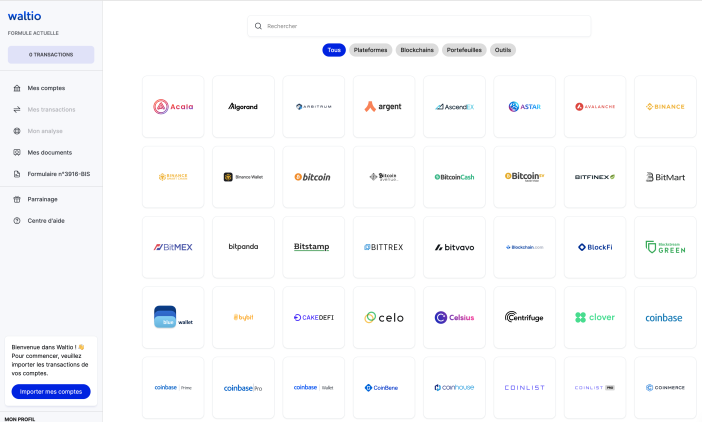

Si vous avez beaucoup d'opérations (trading manuel ou via des robots, si vous avez utilisé une carte bancaire payant avec vos crypto, etc.), des services ont vu le jour pour réaliser cette déclaration à votre place. Je vous conseille tout particulièrement Waltio, une société francaise (appartenant au très célèbre Hasheur), qui se connecte à de très nombreux services crypto et calcule les plus value et effectue la déclaration pour vous, avec tous les justificatifs nécessaires (utilisez le code XPNNthIvWE pour obtenir 15€ de réduction sur les formules payantes).

Echapper à l'impôt ?

Si la déclaration des comptes étrangers est une obligation, la partie concernant l'impôt sur les plus values peut être évitée. Il suffit en effet de ne pas faire de conversion en monnaie fiat (euros ou dollars notamment). C'est ce que font de très nombreux investisseurs, en convertissant leurs cryptos en stablecoins. C'est un sujet que nous avions déjà évoqué dans des articles précédents: à la différence d'une cryptomonnaie “classique” telle que le Bitcoin ou l'Ethereum par exemple, qui sont très volatiles, il existe des stablecoins, c'est à dire des cryptomonnaies adossées à une monnaie fiat, telles que l'USDT, l'USDC, le DAI, etc. Ces cryptomonnaies ne sont donc pas volatiles. L'astuce est que quand une cryptomonnaie comme le Bitcoin par exemple augmente beaucoup, vous pouvez l'échanger contre un stablecoin pour profiter de la plus value générée. La plus value est ainsi “figée”, même si le Bitcoin se crashe ensuite, mais l'opération n'est toujours pas imposable, car il s'agit d'un échange entre deux crypto. Par contre si vous aviez revendu votre Bitcoin contre des euros, la plus value était taxable immédiatement. Inconvénient de la technique des stablecoins: cela reste de la cryptomonnaie, et donc pas du cash utilisable sur votre compte bancaire.

Pour ma part, c'est ma stratégie: j'ai mis un peu d'argent en crypto, que j'ai fait fructifier, et que je continue de faire fructifier jusqu'à atteindre un objectif que je me suis fixé. Je vise donc du long terme, et je sortirai cet argent dans quelques années. Je verrai d'ici là la fiscalité qui sera en place.

Conclusion

Cet article est là pour vous aider à comprendre le principe et vous fournir quelques informations sur les sociétés dont nous avons parlé ces derniers mois. Mais ne prenez rien pour argent comptant (pour le coup si je maitrise le domaine financier je ne suis pas pour autant fiscaliste), et n'hésitez pas à vous renseigner directement au centre des impôts, d'autant que d'un centre à l'autre les réponses peuvent parfois différer. Et oui, ce domaine est tellement flou encore pour les gouvernements que les textes ne sont pas toujours très clairs, et encore moins leur interprétation. Donc demandez absolument une réponse écrite de la part des impôts afin de conserver une preuve: en cas de contrôle, il sera toujours possible de montrer votre bonne foi grâce aux échanges que vous aurez eu avec les impôts. Vous n'aurez fait qu'appliquer ce qu'on vous a dit :p

Enfin, en complément, je vous invite à regarder cette vidéo très complète sur les cryptomonnaies et leur fiscalité:

Excellent merci cedric

Merci cedric pour cette synthèse.

Bonjour,

Comment déclarer les revenus ACWIN sous vantage ? Je galère de mon côté, même pour simplement déclarer le compte je ne sais pas quel adresse choisir.

Merci d’avance!

Bonjour.

Tu recois chaque mois par mail le détail des transactions pour chaque compte, “Monthly Statement” (à rechercher dans tes mails, tu devrais retrouver).

Il faut récupérer le mail de chaque mois pour 2022.

Et dessus prendre la ligne “Closed Trade P/L:”. Là tu as le montant des gains (ou des pertes) réalisés pour le mois. Tu additionnes ce montant pour tous les mois, ca te donne le montant des profits à déclarer, qui seront soumis à la taxe de 30%.

Pour l’adresse, j’ai pris celle trouvée ici (en bas de page) https://www.vantagemarkets.com/contact-us/

iCount Building,

Kumul Highway,

Port Vila, Vanuatu

Merci Cédric pour les astuces. J’ai du mal à trouver l’information et comme je sais que tu a dis cherché aussi…. bref les comptes type plutus, curve doivent aussi être déclarer ?

Hello ! Alors Plutus tout à fait ! On a un RIB, ils sont situés à l’étranger, donc déclaration de compte étranger, aucun doute. Pour Curve en soit ce n’est pas un compte, c’est juste une passerelle qui va débiter un de nos autres comptes bancaires. Par contre maintenant on peut demander à encaisser son cashback en crypto, donc ca devient un portefeuille numérique qu’il faudra sans doute déclarer comme tel (comme Binance et compagnie).